Conceptos básicos del IRPF para hacer la declaración

A partir del próximo 2 de abril, todos los contribuyentes podremos presentar nuestra declaración de la renta correspondiente al ejercicio 2018. Se acerca el momento de saldar cuentas con Hacienda y de poner en perspectiva nuestras finanzas y las rentas o pérdidas que hayamos obtenido en 2018.

Aunque la fiscalidad no debería ser el motivo principal para decantarnos por un determinado producto de inversión, saber cómo tributa cada producto financiero nos va a ayudar a planificar mejor nuestras finanzas y a lograr los objetivos que nos habíamos marcado cuando decidimos invertir nuestro dinero.

Los impuestos que pagamos por nuestras inversiones afectan directamente a la rentabilidad que obtenemos por estas. Por ello, para evitar que nuestro dinero mengüe, es necesario que hagamos un ejercicio de planificación financiera que no solo tenga en cuenta nuestras metas personales, nuestro patrimonio y nuestro nivel de gasto y ahorro, sino, también, la parte fiscal de cada inversión.

IRPF: la fiscalidad de los productos financieros

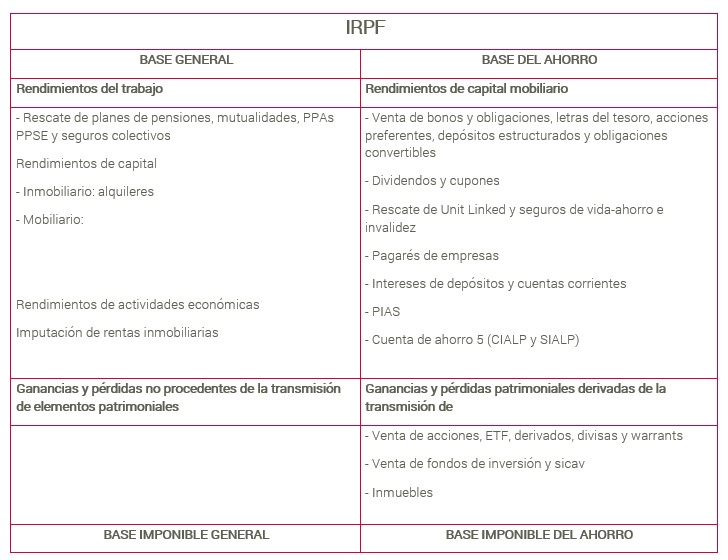

Los vehículos de inversión tributan en el IRPF en la base del ahorro -a un tipo marginal que oscila entre el 19 y el 23%- como rendimientos de capital mobiliario o como ganancias o pérdidas patrimoniales. Los únicos que tributan en la base general, como si fueran rentas del trabajo, son los que están relacionados con la jubilación, como los planes de pensiones, los planes de previsión asegurados (PPA), seguros de dependencia y algunos seguros colectivos.

Los rendimientos del capital mobiliario (RCM) son las rentas procedentes de elementos patrimoniales, bienes o derechos de naturaleza mobiliaria de los que el contribuyente es titular y que no están afectos a actividades económicas y se calcula según el tipo de rendimiento:

– Obtenidos por la participación en fondos propios e intereses, cupones y otras remuneraciones por cesión a terceros de capital:

RCM= importe bruto de la contraprestación (dinero recibido + retención si existe)

-Obtenidos por la transmisión, reembolso, amortización, canje o conversión de activos representativos de la utilización de capitales ajenos:

RCM= precio venta – precio de compra – gastos asociados a la venta y la compra

-Procedentes de seguro de vida o invalidez: su cálculo es diferente según la forma y el momento en el que se reciba la prestación:

Si es en forma de capital: RCM= prestación recibida – primas aportadas

Si es en forma de renta: RCM= % de la renta

Las ganancias o pérdidas patrimoniales (GPP) son las variaciones en el valor del patrimonio del contribuyente cuando se cambia la composición de este, si la renta no está sujeta a impuesto por otro concepto.

GPP = precio venta – precio de compra – gastos asociados a la venta y la compra

¿Tienen retención los productos financieros?

Las retenciones son los anticipos que le hacemos a Hacienda por las rentas obtenidas en el ejercicio. De esta forma, cuando hacemos la declaración -entre abril y junio del año siguiente- podemos deducirnos, del total, las retenciones que se nos hayan aplicado. Así, si el importe de la retención es mayor que lo que debemos pagar, Hacienda nos devolverá el exceso y viceversa.

No todas las rentas tienen retención. Hay productos financieros como las letras del tesoro, ETF, derivados y divisas que no están sujetas a retención, mientras que hay otros productos que tienen dos fuentes de renta -rendimientos explícitos e implícitos, en los que solo la renta explícita está sujeta a retención. Es el caso, por ejemplo, de las acciones, en las que el dividendo tiene retención, pero la venta no. Lo mismo sucede con los intereses de las cuentas y depósitos o los cupones de los bonos.

Por otro lado, los productos que solo tienen una fuente de renta, como los fondos de inversión, los seguros de vida, los pagarés de empresa, los bonos cupón cero y los planes de pensiones, siempre tienen retención.

En las retenciones se aplica el tipo impositivo del 19%, a excepción de los planes de pensiones, en los que la retención se calcula en función de la escala marginal del contribuyente y del importe que se haya rescatado.

Reglas de integración y compensación de las rentas de la base del ahorro

En el IRPF se recogen todas las rentas obtenidas por un contribuyente. La base imponible es la valoración monetaria del hecho imponible y comprende la base general, en la que tributan, por ejemplo, los rendimientos del trabajo, y la base del ahorro, donde se encuentran la mayoría de los productos financieros (además, tiene un tipo impositivo más bajo). Saber en dónde y cómo tributa cada producto es fundamental cuando queremos compensar nuestras rentas.

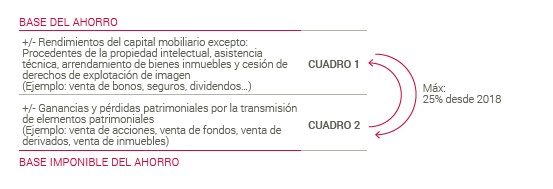

¿Cómo se compensan las rentas de la base del ahorro?

Primero se compensan entre sí los saldos positivos y negativos de los rendimientos del capital mobiliario que hemos tenido durante el año fiscal. Si tras esa operación continúa habiendo saldo negativo en el capital mobiliario, se puede compensar con el saldo positivo de las ganancias y pérdidas patrimoniales, con un límite del 25%. Finalmente, si todavía queda saldo negativo, tenemos los cuatro ejercicios siguientes para compensarlo, siguiendo el mismo orden descrito anteriormente.

Por su parte, las pérdidas patrimoniales se pueden compensar con las ganancias patrimoniales de dicho año. Si el resultado es negativo, se podría compensar con el saldo positivo de las rentas del cuadro uno, con un límite de dicho saldo positivo del 25%. Como en el caso de los rendimientos del capital mobiliario, si el saldo continúa siendo negativo, podemos compensarlo en los cuatro ejercicios siguientes, siguiendo el mismo orden.