Declaración de la renta 2023: fechas y novedades

Como siempre en estas fechas, sea acerca la campaña de la renta de 2023 para presentar la declaración del ejercicio pasado. Empezará poco después de Semana Santa, el 3 de abril, y se extenderá hasta el 1 de julio.

Este año estarán obligados a presentar la declaración del IRPF aquellas personas que hayan ganado más de 22.000 euros brutos anuales de un pagador. En el caso de tener dos o más pagadores, el límite se sitúa en 15.000 euros brutos anuales, siempre que la suma de los ingresos del segundo (o sucesivos pagadores) supere los 1.500 euros anuales. Esto supone un aumento del mínimo exento para declarar, que antes estaba en los 14.000 euros.

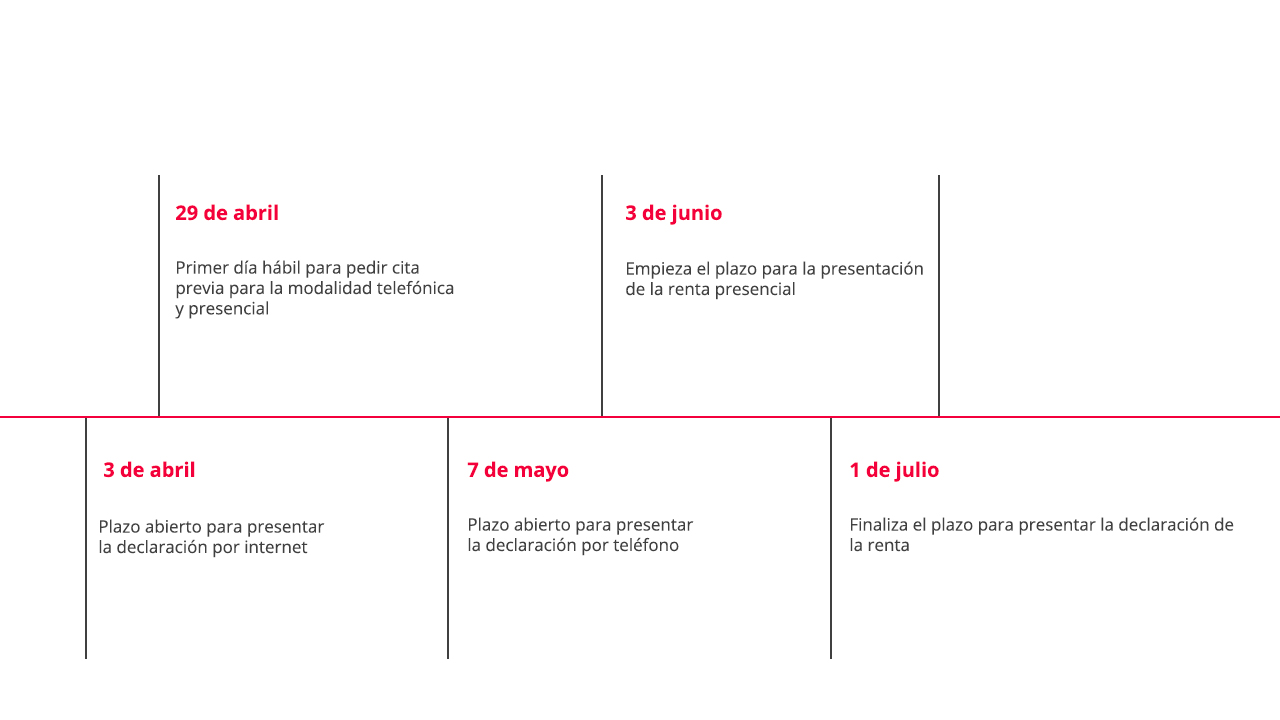

Calendario: fechas clave de la campaña de la renta

La Agencia Tributaria establece que desde el miércoles 3 de abril hasta el 1 de julio -ambos inclusive- se podrá presentar la declaración del IRPF y de Patrimonio correspondiente al último ejercicio. En función del canal que elijamos para presentarla, la fecha de inicio del plazo puede variar.

Las fechas que hay que tener en cuenta para realizar la declaración son las siguientes:

- Miércoles 3 de abril: se abre el plazo para presentar la declaración por internet.

- Lunes 29 de abril: primer día hábil para pedir cita previa para la modalidad telefónica y presencial.

- Viernes 7 de mayo: comienza el plazo para hacer la declaración por teléfono.

- Miércoles 3 de junio: empieza el plazo para la presentación de la renta presencial.

- Lunes 1 de julio: finaliza el plazo para presentar la declaración de la renta.

Novedades de la declaración 2023

Una de las principales novedades de la declaración de la renta de este año es que los autónomos deberán presentar su declaración, si han permanecido, como mínimo, un día de alta en el Régimen Especial de Trabajadores Autónomos. En este sentido, se ha elevado al 7% respecto al año pasado, que el límite era del 5%, el porcentaje de reducción de los gastos deducibles de difícil justificación.

El 1 de enero de 2023 entró en vigor una nueva normativa que cambiaba la cotización de los trabajadores por cuenta propia. Ahora, el trabajador tiene que cotizar en función de su previsión de ingresos por una base que tiene un mínimo y un máximo y, a final de año, regularizar los números con la Seguridad Social.

Por ejemplo, en 2023, los autónomos con rendimientos netos superiores a 6.000 euros al mes deberían haber cotizado entre un mínimo de 1.633,99 euros y un máximo de 4.495,50.

En cuanto a la base del ahorro, aumenta el tipo impositivo para rentas superiores a 200.000 y 300.000 euros, que pasarán del 26% al 27% y al 28%, respectivamente. Estos son los tramos para la declaración de 2023:

- 19% hasta 6.000 euros.

- 21% entre 6.000 y 50.000 euros.

- 23% entre 50.000 y 200.000 euros.

- 27% entre 200.000 y 300.000 euros.

- 28% a partir de 300.000 euros.

Además, se ha ampliado hasta 2025 el plazo para aplicar las deducciones por obras de mejora en las casas particulares o en edificios completos, siempre que estén destinadas a reformas que ayuden a realizar un consumo más sostenible de energía. Aquellos que impulsen estas actuaciones sobre sus viviendas, podrán deducirse un 60%.